https://rumble.com/v606x28-farle-merz-kann-es-kaum-erwarten-als-kanzler-an-die-taurus-raketen-zu-komme.html

Merz legt sich fest: Kertsch-Brücke mit Taurus zerstören und Russland ausbluten lassen

https://rumble.com/v6s38a1-merz-legt-sich-fest-kertsch-brcke-mit-taurus-zerstren-und-russland-ausblute.html

JD Vance: Europa kann im Bereich Sicherheit nicht auf Dauer Vasall der USA sein

15 Apr. 2025 11:14 Uhr

US-Vizepräsident JD Vance fordert von Europa mehr Eigenständigkeit. Es könne nicht sein, dass Europa der Vasall der USA ist und die USA für europäische Sicherheit bezahlen müssen. Europäische Politiker sollten die Interessen ihrer Länder und ihrer Bürger im Blick haben.

Europa kann nicht auf Dauer Vasall der USA sein, sagte US-Vizepräsident JD Vance.

„Es ist nicht gut, wenn Europa der dauernde Sicherheits-Vasall der USA ist“, sagte Vance.

Trumps Stellvertreter äußert sich frustriert über den sicherheitsstrategischen Ansatz Europas. Dieser sei der blinde Fleck europäischer Politik.

„Die Realität ist, dass die gesamte Sicherheitsstruktur Europas von den USA finanziert wurde.“

Vance fordert von westeuropäischen Staaten eine eigenständige Rolle in den internationalen Beziehungen und das Eintreten für die Interessen der eigenen Bevölkerung vor allem hinsichtlich der Themen Sicherheit, Migration und Zuwanderung.

Lawrow: Politiker wie Kallas und Baerbock stehen für die Degradierung der EU

„Ich liebe Europa. Ich liebe die Europäer. Ich habe es wiederholt gesagt, ich denke, die europäische Kultur und die Kultur der USA lassen sich nicht trennen. Sie sind das Produkt gemeinsamer Philosophien, Theologien und natürlich sind die USA aus der Zuwanderung aus Europa entstanden.“

Aber mit den Führern Europas verhalte es sich anders, führt der US-Spitzenpolitiker mit Blick auf den ukrainischen Machthaber Wladimir Selenskij aus. Selenskij hatte JD Vance vorgeworfen, Russlands Invasion in die Ukraine „irgendwie zu rechtfertigen“.

Vance weist das zurück. Wenn man einen Konflikt lösen wolle, sei es notwendig, beide Seiten zu verstehen:

„Es ist absurd von Selenskij gegenüber den USA zu behaupten, die US-Regierung wäre auf der Seite Russlands, denn durch uns wird seine Regierung am Leben gehalten.“

Jenseits des Themas „Ukraine“ glaubt Vance, die politischen Führer der europäischen Staaten versagen gegenüber den Herausforderungen des 21. Jahrhundert, zu denen er Einwanderung, Integration und Sicherheit zählt. Er fordert die europäischen Staatenlenker dazu auf, sich an Charles de Gaulle ein Beispiel zu nehmen, der immer auf die Eigenständigkeit Frankreichs gegenüber den USA bedacht gewesen sei.

„Ich denke nicht, dass ein eigenständiges Europa schlecht für die Vereinigten Staaten ist. Es ist gut für die USA.“

JD Vance: Le Pen wird wegen eines völlig unbedeutenden Vorwurfs angeklagt

https://de.rt.com/europa/242474-jd-vance-europa-kann-im/

Russlands „goldene“ Strategie

US-Schulden außer Kontrolle – Robert Halver

https://www.youtube.com/watch?v=Pcnnwsd4mYE

Gold regiert, Dollar bröckelt – Robert Halver warnt

https://www.youtube.com/watch?v=0cWqaKHFKR8&t=269s

15 Apr. 2025

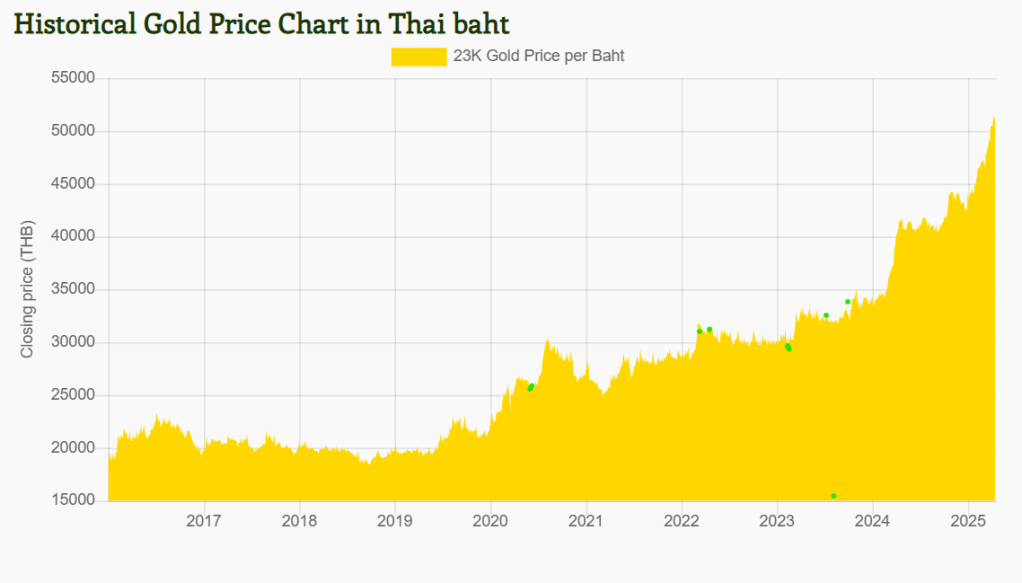

Russlands Goldreserven sind um fast 40 Prozent auf ein Rekordhoch von 229 Milliarden US-Dollar gestiegen. Seit 2014 kaufte das Land über Jahre hinweg gezielt Gold. Der Preis pro Unze hat sich seither mehr als verdoppelt – von 1.100 bis 1.500 auf über 3.200 US-Dollar. Die Strategie ging auf.

Von Olga Samofalowa

Nach Angaben der Bank von Russland stieg der Wert der Goldreserven des Landes bis Ende März um 38 Prozent auf einen Rekordwert von 229 Milliarden US-Dollar. Allein seit Beginn des Jahres 2022 hat sich der Wert der russischen Goldreserven um 72 Prozent beziehungsweise 96 Milliarden US-Dollar erhöht. Gleichzeitig hat sich das physische Goldvolumen in den Tresoren der Zentralbank in den letzten drei Jahren nicht wesentlich verändert und liegt weiterhin bei rund 75 Millionen Unzen, wie die Daten der Finanzbehörde zeigen.

Analyse

Trump und OPEC lassen Russlands Öleinnahmen einbrechen

Die Reserven wachsen dank neuer Goldpreisrekorde. Der Goldpreis erreichte am Freitag einen neuen Höchststand und durchbrach die Marke von 3.200 US-Dollar pro Unze. Dies geschah vor dem Hintergrund eines schwächeren US-Dollars und der Rezessionsängste im Zusammenhang mit dem eskalierenden Handelskrieg zwischen den USA und China.

Die russische Zentralbank begann 2014 mit dem aktiven Kauf von Gold, als die Wiedervereinigung mit der Krim im Rahmen des Referendums erfolgte. Zwischen 2014 und 2020 schwankte der Goldpreis zwischen etwa 1.100 und 1.500 US-Dollar pro Unze. In diesem Zeitraum kaufte die russische Aufsichtsbehörde das Edelmetall jedes Jahr aktiv auf, um Reserven anzulegen. In sechs Jahren wurden 40 Millionen Unzen Gold aufgekauft. Nun kostet eine Unze fast das Dreifache. Wladimir Tschernow, Analyst bei Freedom Finance Global, erklärt:

„Zwischen 2014 und 2020 stiegen die Goldkäufe für die russischen Goldreserven um durchschnittlich 200 Tonnen pro Jahr. Danach verlangsamte sich die Wachstumsrate des Goldkaufs für die russischen Goldreserven stark, da zuerst die COVID-19-Pandemie begann und die Haushaltseinnahmen Russlands einbrachen, während die Ausgaben stiegen, gefolgt von den Wirtschaftssanktionen und den erhöhten russischen Haushaltsausgaben für die Militärkampagne.“

Laut Wladimir Jewstifejew, dem Leiter der Analyseabteilung der Zenit Bank, wuchs in Geldwerten ausgedrückt das Goldvolumen in den russischen Goldreserven jedoch weiter an. Im Jahr 2024 beispielsweise wuchs es um 25 Prozent, was größtenteils auf die Aufwertung des Wertes vor dem Hintergrund von Rekordpreisen zurückzuführen sei. Tschernow fügt hinzu:

„Bis 2014 verfolgte Russland eine Strategie der strikten Diversifizierung seiner Gold- und Devisenreserven, sodass diese nicht nur in Gold und in US-Dollar und Euro, sondern auch in anderen Weltreservewährungen wie dem japanischen Yen, dem englischen Pfund oder dem Schweizer Franken gehalten wurden. Der größte Teil der Reserven wurde natürlich in den liquidesten und im Außenhandel gefragtesten [Währungen] US-Dollar und Euro gehalten.“

Nach 2022 weigerte sich Russland jedoch logischerweise, Vermögenswerte und Währungen unfreundlicher Länder in seinen Reserven zu halten, weil der Westen unsere Reserven, die auf ausländischen Konten lagen, eingefroren hatte. Russlands Gold wird stets im Landesinneren gelagert, sodass westliche Politiker keinen Zugriff darauf haben.

Die Struktur der russischen Devisenreserven hat sich drastisch verändert.

Seit der Krise 2008 ist der Anteil des Goldes an den internationalen Reserven des Landes von zwei Prozent auf zehn Prozent Anfang 2014 gestiegen. Die restlichen 80 bis 90 Prozent wurden in US-Dollar und Euro gehalten. Bis Anfang 2022 verdoppelte sich der Goldanteil auf 21 Prozent. Bis März 2025 überstieg er 35 Prozent. Damit ist er in elf Jahren um das Dreieinhalbfache gestiegen.

Analyse

Trumps neuer Protektionismus – und seine globalen Folgen

Gleichzeitig hat die russische Zentralbank bereits 2018 damit begonnen, den Anteil des US-Dollars und des Euros aktiv zu reduzieren, und ab 2022 hat sie sich ganz von den westlichen Währungen verabschiedet. Stattdessen hat der Anteil der chinesischen Währung deutlich zugenommen.

Warum ist das physische Volumen der Goldkäufe für die russischen Goldreserven nach 2022 stark zurückgegangen? Tschernow erklärt:

„Nach 2022 hat Russland seine Haushaltsausgaben für die Verteidigungsindustrie und verwandte Branchen, für die Unterstützung einheimischer Produzenten, für den Importsubstitutionsprozess und für soziale Unterstützung erhöht. Aus diesem Grund hat Russland einfach begonnen, weniger Mittel für Reserven bereitzustellen. Gleichzeitig wuchs der Handelsumsatz mit China, mit dem es vereinbart hatte, auf Zahlungen in Landeswährung umzustellen. Daher wurde der Kauf von Yuan in Reserven immer wichtiger.“

Gold wird oft als illiquider Vermögenswert angesehen, im Gegensatz zu Währungen oder US-amerikanischen Staatsanleihen, mit deren Verkauf Russland lange vor der militärischen Sonderoperation begann. Dies ist jedoch nicht ganz richtig. Tschernow argumentiert:

„Über die Liquidität von Gold kann man streiten, denn sie ist meiner Meinung nach sogar höher als die von US-amerikanischen Staatsanleihen. Es macht allerdings keinen Sinn, alle Reserven in Gold aufzubewahren, wenn der größte Teil des russischen Außenhandels in chinesischen Yuan abgewickelt wird. Die Reserven müssten dann immer noch in Yuan umgetauscht werden. Außerdem hat niemand die obligatorische Diversifizierung der Reserven ausgesetzt: Es ist zu riskant, sie nur in Gold zu halten, denn was ist, wenn der Wert des Goldes morgen zusammenbricht?“

Gold als schützendes Vermögen verteuert sich in Krisenzeiten, wie auch jetzt angesichts von Donald Trumps Handelskrieg mit China, und gerade in solchen schwierigen Zeiten besteht die Notwendigkeit, Reserven zu verwenden.

Derzeit stellt sich die Situation für den russischen Haushalt ungünstig dar. Die Preise für russisches Erdöl des Typs Urals fielen im März unter 60 US-Dollar pro Barrel, obwohl der veranschlagte Preis bei fast 70 US-Dollar lag, und das sogar bei einem schwächeren Rubelkurs als jetzt. Das erste Quartal war für den Haushalt unerfreulich, da das Defizit weit über den geplanten Zahlen lag. Deshalb werden die Reserven gestützt werden müssen. Normalerweise werden zunächst die Währungsreserven verkauft, aber auch Gold kann verwendet werden. Es ist ganz logisch, Gold bei historisch hohen Preisen zu verkaufen. Jewstifejew sagt:

„Das Finanzministerium hat bereits den Verkauf von Gold im April als Teil der Haushaltsregeln angekündigt. Das letzte Mal wurde Gold vom Finanzministerium im Januar 2024 verkauft. Dies passiert zwar nicht so oft, ist aber eine übliche Praxis bei der Umsetzung der Haushaltsregeln.“

Dem schließt sich auch Tschernow an und erklärt:

„Es ist weltweit in der Tat selten, dass Zentralbanken Gold aus ihren Reserven verkaufen, da dieser Vermögenswert traditionell als ‚Versicherung‘ für den Fall schwerer wirtschaftlicher oder geopolitischer Krisen angesehen wird. Es gab jedoch in der Geschichte Fälle, in denen die Zentralbanken Gold verkauft haben, um die Währung eines Landes zu stützen, das beispielsweise aufgrund einer Wirtschaftskrise, von Sanktionen, hoher Inflation oder Kapitalabflüssen stark unter Druck geraten war. In einigen Fällen können Regierungen ihre Goldreserven zur Deckung von Haushaltsdefiziten oder zur Rückzahlung von Auslandsschulden verwenden, aber das ist ein letzter Ausweg, da der Verkauf von Gold oft als Zeichen wirtschaftlicher Schwäche angesehen wird.“

Als Beispiel führt er Russland in den 1990er Jahren an. Damals verkaufte Russland einen erheblichen Teil seiner Goldreserven, um das Haushaltsdefizit zu decken und den Rubel zu stabilisieren. In den letzten zwei Jahrzehnten habe Russland jedoch im Gegenteil seine Goldreserven aktiv aufgestockt, so der Analyst.

Die Bank of England verkaufte zwischen 1999 und 2002 etwa 395 Tonnen Gold (fast die Hälfte ihrer Reserven). Die Verkäufe erfolgten vor dem Hintergrund niedriger Goldpreise (im Durchschnitt etwa 275 US-Dollar pro Unze). Diese Entscheidung wurde später kritisiert, als die Goldpreise in den folgenden Jahren deutlich anstiegen, erinnert sich der Experte.